これを知らないと、資産形成失敗します!「アパートローン」と「プロパーローン」の違い【更新】 | 神奈川の不動産投資、新築アパート経営は横濱コーポレーション

-

これを知らないと、資産形成失敗します!「アパートローン」と「プロパーローン」の違い

【不動産投資基礎講座4】

これを知らないと、資産形成失敗します!「アパートローン」と「プロパーローン」の違い!CPM(Certified Property Manager®)

(全米不動産管理協会認定不動産経営管理士) の吉野と申します。

【不動産投資基礎講座】のお時間です。

今回のテーマはこちら!

意外とわかっているようで、わかっていない方が多い、「アパートローン」と「プロパーローン」の

融資の仕組み!

不動産投資で勝つ方ためには、融資をうまく活用することです。そのためにはまず融資の種類を把握することが大切です。

一口に不動産賃貸経営(不動産投資)と言っても、区分ワンルームマンション、築古戸建、木造アパート、RCマンション等たくさんのジャンルがあります。それと同様に、不動産投資に対する融資の種類も複数あります。銀行の条件は全て同じではありません。「今〇〇銀行が融資が出るよ」とか、「〇〇銀行でフルローンで買ったよ」と言う話を聞いても、その銀行がどのジャンルに強いのか、物件に対する評価方法や基準、借入者に対する評価基準、金利や期間等の融資条件が金融機関によって考え方が異なりますので、Aさんが、〇〇銀行で融資借りられたとしても、Bさんが同じように〇〇銀行で借りられるとは限りません。

そこで、今回は「融資の種類とその物件の評価基準」について解説させて頂きます。

「融資の種類」は、大きく分けて2つです。

①アパートローン・・・パッケージ型融資

②プロパーローン・・・オーダーメイド型事業性融資

それぞれの特徴を解説させて頂きます。

【1.どのような人が利用しやすいのか?または、利用すべきなのか?

利用者の特徴をお伝えします。】

①アパートローン(初心者向け)

☑初心者や経験が浅い人でも利用しやすい

☑会社員(上場企業、準ずる企業)、公務員、師士業(医師、税理士、弁護士等)

☑融資を多く借りて自己資金投下を抑えたい

☑融資期間を長く引きたい

☑新設の資産管理法人で買いたい

☑年齢55歳以下の人 ※年齢に縛りがある

②プロパーローン(中・上級者向け)

☑経験者でないと難しい:個人でも、法人(資産管理法人)でも可能

☑会社経営者

☑個人事業主

☑専業大家

☑地主

☑会社員(上場企業、準ずる企業)、公務員、師士業(医師、税理士、弁護士等)

☑上記の方々で、金融資産が潤沢にある人

☑担保価値がある不動産を保有している人

☑相続対策したい人

☑年齢関係無い

【2.物件の評価基準】

①アパートローン

✅ 特徴 ※各金融機関の融資条件がパッケージ化されております。

≪保証会社付 パッケージ型商品≫

物件の評価方法・・・主に「収益還元評価」

銀行が想定する物件の賃料と利回りが、購入しようとしている物件とある程度合っていれば、

フルローンが出る可能性もある。例)融資割合の目安:80%~100%

※表面利回りが高い物件であれば、銀行の評価(融資割合)が出やすい傾向にある

1都3県の現在の市況での目安は、6.5%前後

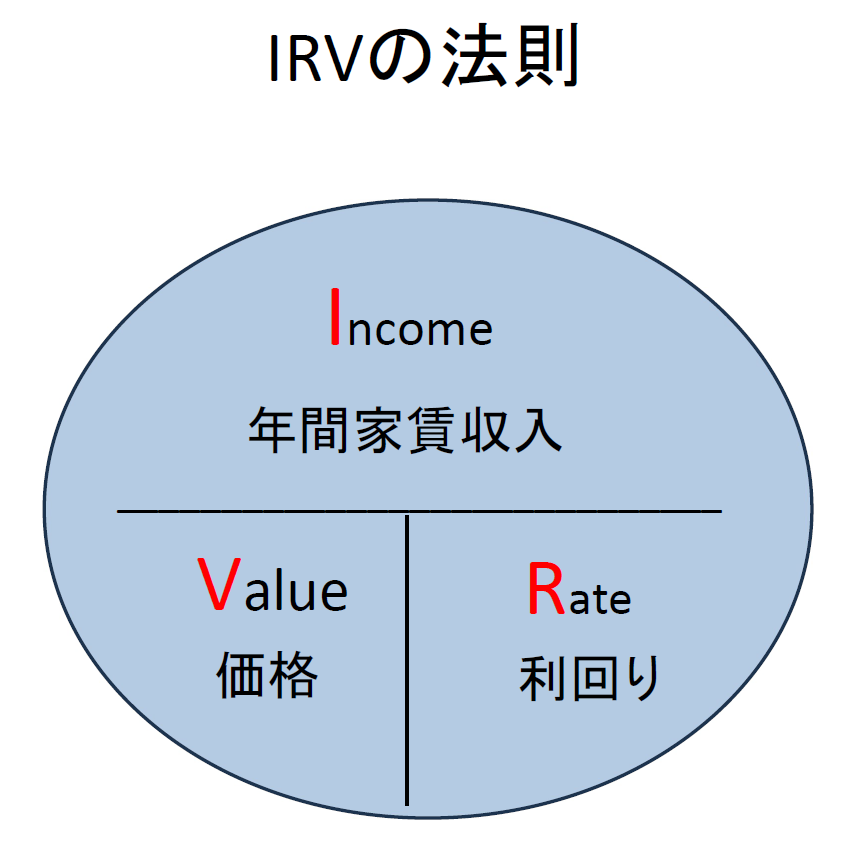

参考【収益還元評価の考え方】

≪IRVの法則≫

年間家賃収入÷還元(期待)利回り=収益物件価格

Income Rate Value

求めたい値を手で隠して、分数計算またはかけ算をしてください。

小学校の時に勉強した、「速度算」のは(速さ)・じ(時間)・き(距離)と同じ法則です。

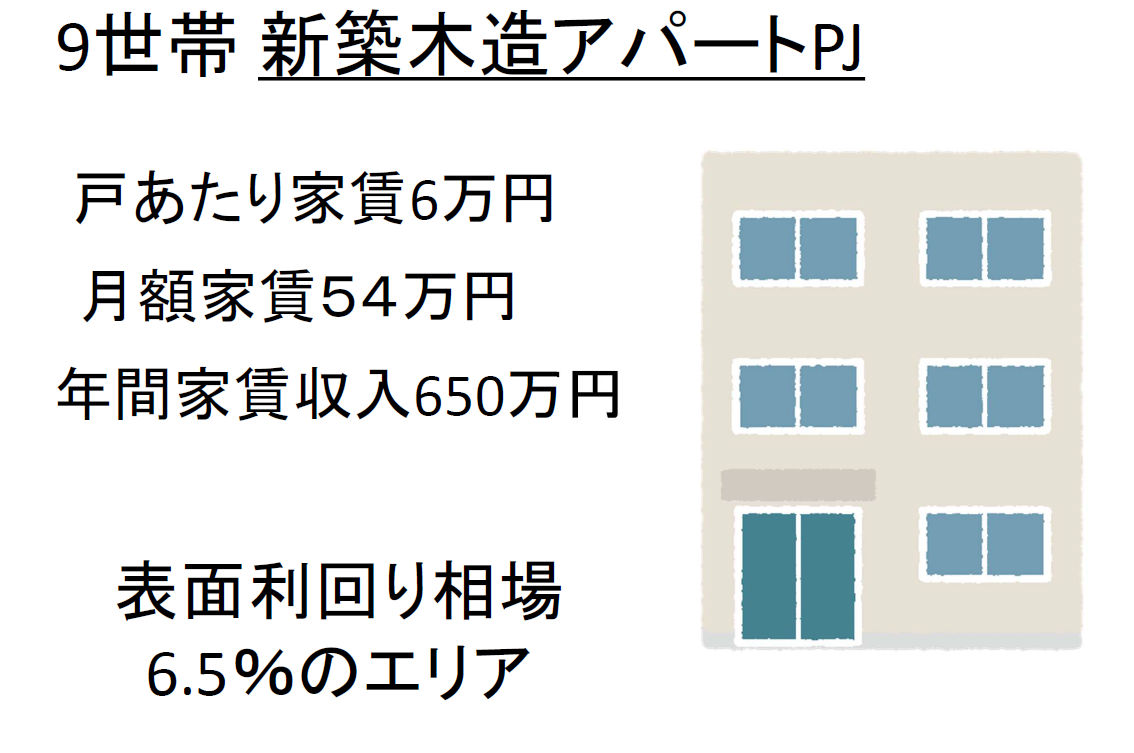

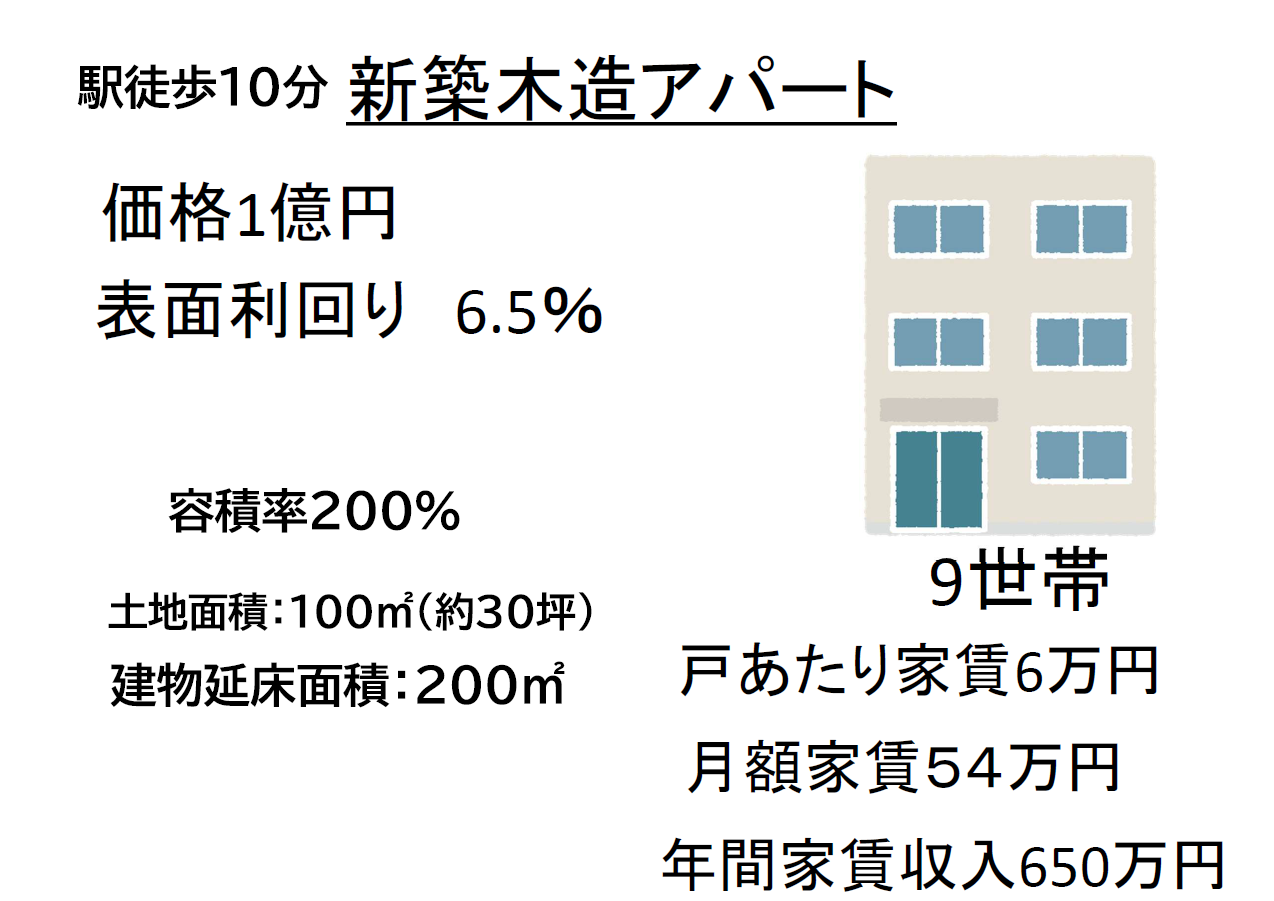

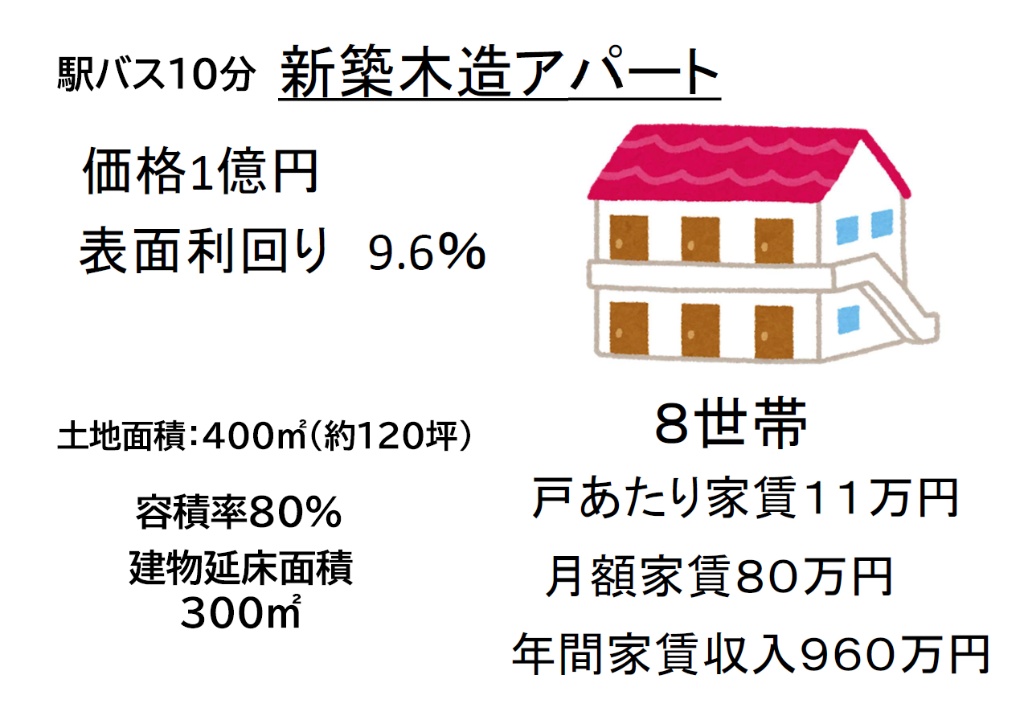

例えば、下記のようなプロジェクトがあるとします。

この物件の価格の算出方法は、

年間家賃収入 650万 ÷表面利回り 6.5% =価格 1億円

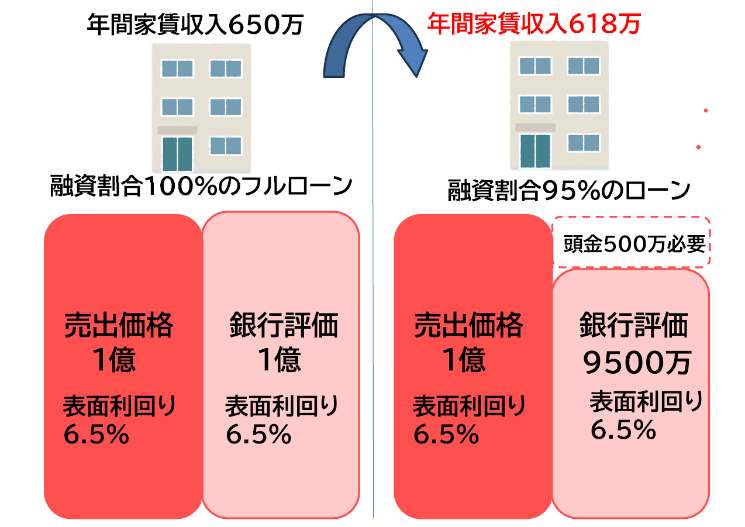

銀行の評価が、上記と同じなら、100%のフルローンです。

ただ、銀行の評価と乖離があると、95%ローンになったりもします。

(例)

年間家賃収入618万 ÷表面利回り 6.5% =価格 9500万円

収益還元評価だと、多少銀行目線が厳しくてもそこまで大きく乖離することは少ないです。

よって、自己資金投下を抑えて、購入ができる可能性が高いです。

②プロパーローン

✅ 特徴 ※融資条件は、借入者の資産と物件の評価による

≪保証会社無し 事業性融資 オーダーメイド型≫

•※金融機関が独自の審査基準で融資する商品です。

金利等融資条件はケースバイケースで決定されます。

不動産賃貸経営はもちろん、相続対策案件としても組立が可能。

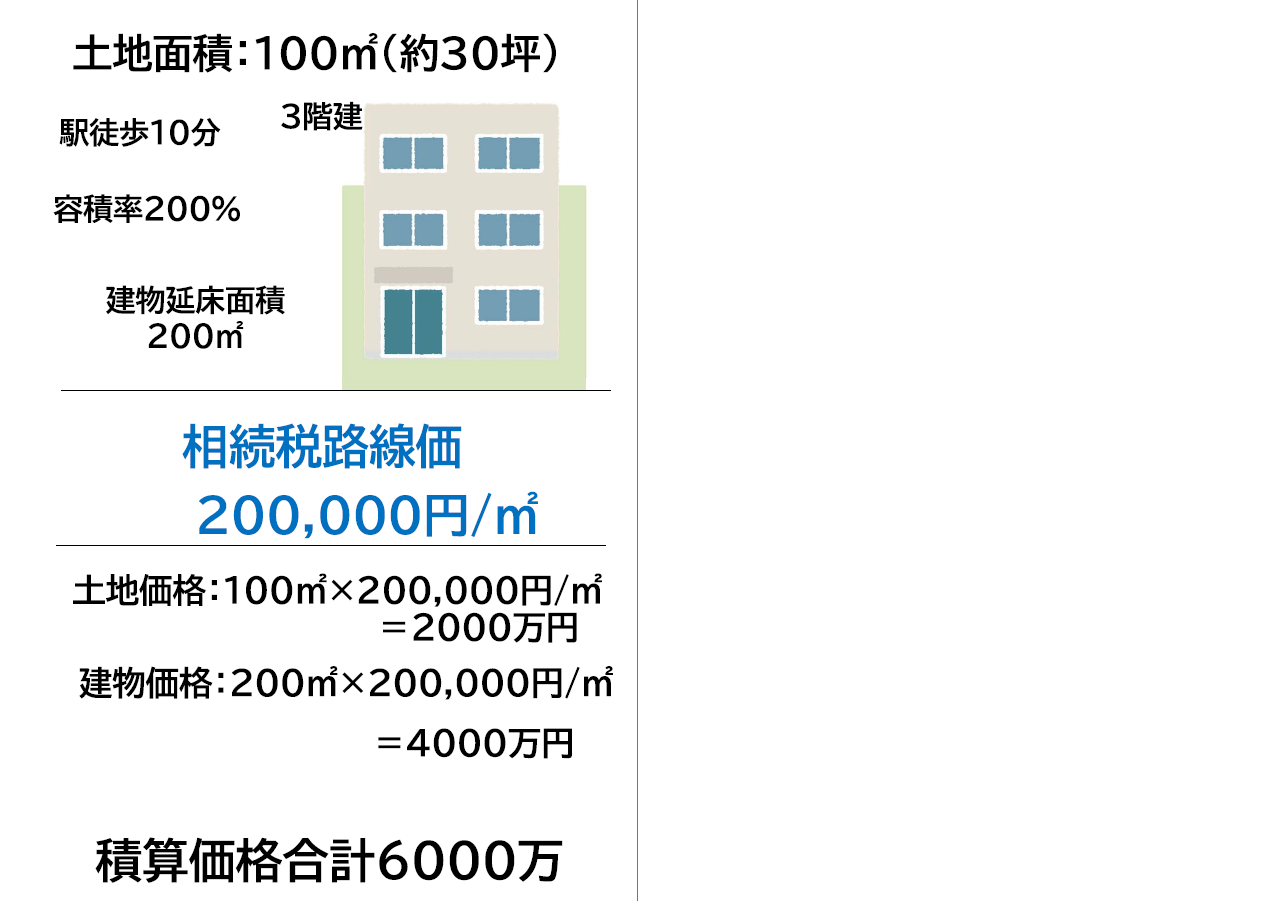

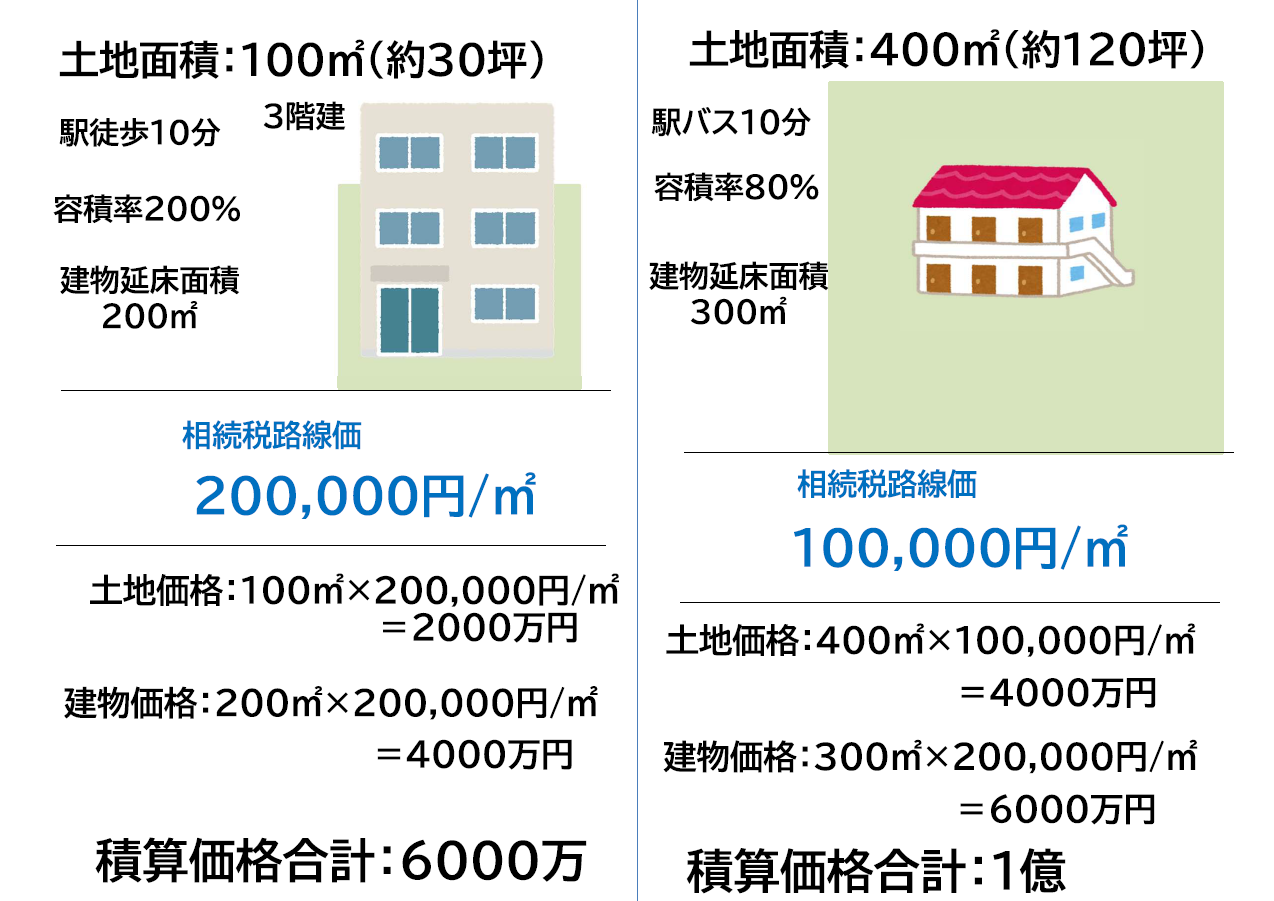

物件の評価方法・・・主に「積算評価」です。(相続税路線価×土地面積)+建物再調達価格

☆駅から離れた立地や郊外、崖地等含んだ広い土地の上にあるアパートだと、銀行の評価と物件の売出し価格がマッチする可能性が高い

※ただ、都心部や駅近の好立地の新築アパートだと、売出し価格と銀行の評価が大幅に乖離する

どういう仕組みかというと、下記図説します。

まず、この物件を積算評価で計算します。

売り出し価格1億に対して、6000万までしか出ませんでした。

次に、下記のような物件はどうでしょうか?

この物件の積算評価を算出します。

土地面積、建物面積が広いので積算評価は出ます。

駅徒歩10の好立地アパートは、積算価格と物件価格が乖離しますが、バス便アパートは、積算価格と物件価格がマッチします。

プロパーローンを使って、どちらの物件を選択するかは、投資家次第です。

ただ、初心者の方が、バス便アパートを選ぶと賃貸経営に苦労すると思いますので注意が必要です。

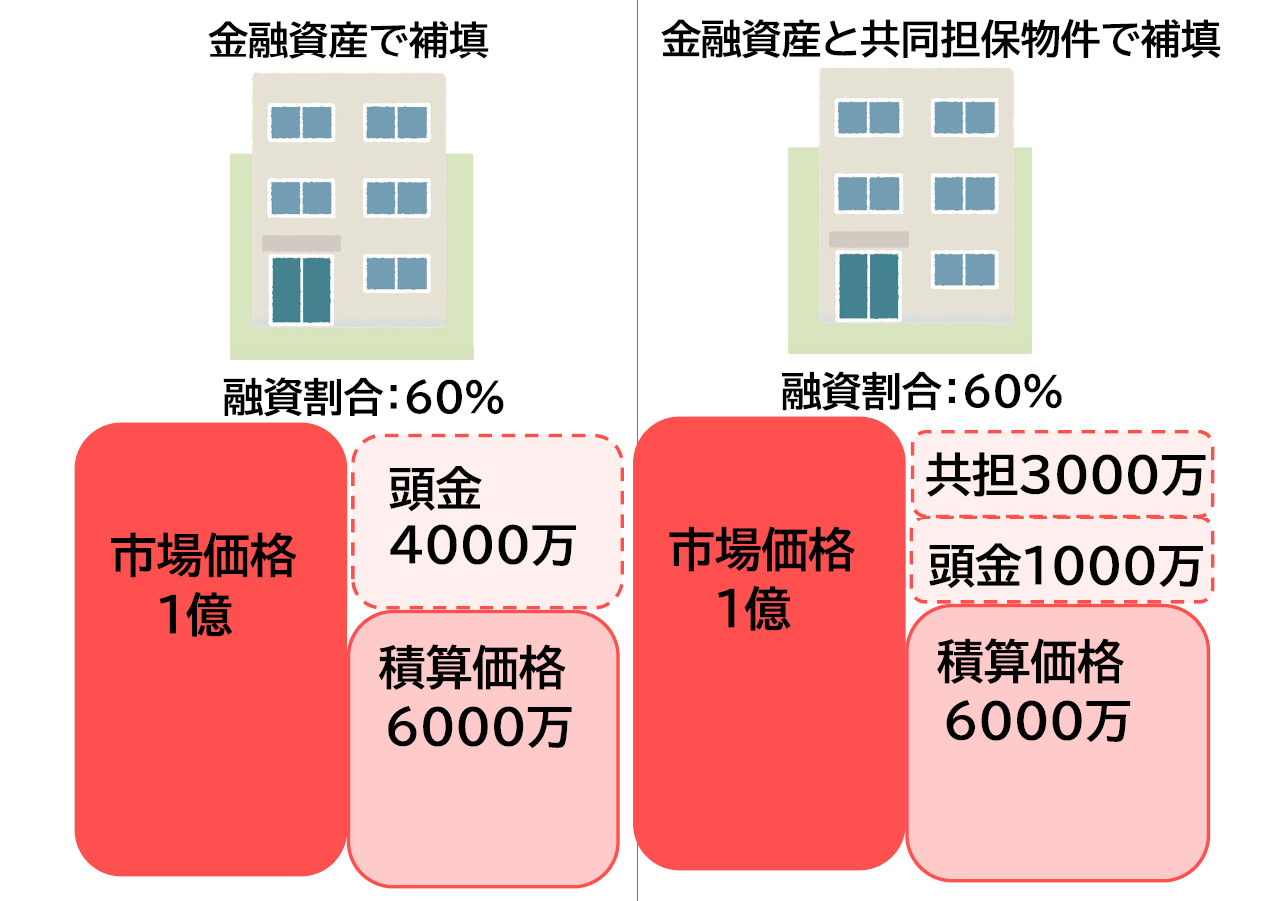

また、プロパーローンで、好立地アパートを購入しようとすると、相当な頭金が必要になるケースが多いです。

好立地のアパートをプロパーローンで購入するには、(左図)乖離している分は、自己資金を投下するか

(右図)ある程度担保価値のある、所有物件を共同担保に入れて、残りを自己資金にするという方法を取る形となります。

いずれの形が可能な方は、プロパーローンで取り組むことができます。

いかがでしたでしょうか?なんとなくイメージ湧きましたでしょうか?

ご自身の属性と資産形成の方向性、目的・目標を考慮して、身の丈に合う手法で、それ相応の金融機関を利用して融資を上手に使いながら、資産形成をしていって頂ければと思います。

高い倫理観を持って、皆様に正しい不動産投資、賃貸経営のノウハウをご提案させて頂きます。

ご相談は、個別投資相談にて承っておりますので、是非下記リンクより、お申込みください。

「吉野」ご指名頂ければ、私が直接ご対応させて頂きます。

最後までご高覧頂き誠にありがとうございました。

よろしくお願いいたします。

個別投資相談のお申込みは下記よりお願いいたします。

https://www.yokohamacorp.jp/consultation/「年間完工数ランキング 神奈川NO.1(関東エリア)」※出典:全国賃貸住宅新聞社 6月23日号横濱コーポレ―ション株式会社売買営業部 部長 吉野 友悟携帯:080-9177-9500E:mail:y-yoshino@yokohamacorp.jp【 保有資格】◆CPM🄬 全米不動産管理協会(IREM)認定不動産経営管理士◆宅地建物取引士◆賃貸不動産経営管理士◆2級ファイナンシャルプランニング技能士◆不動産コンサルティングマスター◆損害保険募集人資格◆RESAM不動産総合戦略マスター【売買営業・賃貸管理部営業オフィス】〒231-0062

神奈川県横浜市中区桜木町1丁目1番8

日石横浜ビル14階

TEL:045-211-6101FAX:045-211-9122【本社】〒220-8138 横浜市西区みなとみらい2-2-1

横浜ランドマークタワー38階TEL:045-211-6101FAX:045-211-9122

ページ作成日 2025-12-17